Блог им. Geolog72 |Аэрофлот — турбулентность продолжается

- 05 марта 2019, 16:11

- |

Уже не раз об этом писал, сильное влияние на финансовые результаты оказали высокие цены на нефть, в связи с чем выросла стоимость керосина на 36%. Это привело к дополнительным расходам в размере 48 млрд руб. Общие расходы на авиационное топливо в 2018 г. увеличились на 48,2% по сравнению с прошлым годом и составили 181,8 млрд руб.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. Geolog72 |Акции Распадской рухнули почти на 10%.

- 01 марта 2019, 16:02

- |

Напомню, вчера же акции Распадской перед закрытием торгов выросли почти на 6% на заявлениях президента Evraz Александра Фролова в ходе телефонной конференции для аналитиков.

«По нашим планам, в середине марта, когда совет директоров компании будет обсуждать годовые результаты за 2018 г, они должны будут обсудить вопрос дивидендной политики, в идеале — дать некоторый guidance и план по этому вопросу. Я не могу больше комментировать прямо сейчас. Давайте позволим совету директоров делать свою работу», - сказал А.Фролов.

Для тех, кто не в курсе, Распадская входит в группу Evraz, которой нужны денежные средства для снижения долговой нагрузки.

Мутная тема, выглядит это так, как будто на заявлении менеджмент или «крупные дяди» вышли из акций перед заседанием директоров Распадской. Поэтому я решил в этом году не учавствовать в «дивидендной истории» Распадской.

Допэмиссия – это практически всегда плохо для акционера, за исключением некоторых ситуаций, когда привлеченный капитал направится на сокращение долга, или на привлекательную инвестпрограмму. Выпуск эмитентом пакета дополнительных акций для их обращения на рынке или в пользу определенных инвесторов. Доля предприятия, приходящаяся на каждого владельца акции, в таком случае размывается.

( Читать дальше )

Блог им. Geolog72 |Продал ФСК, купил Сбербанк, увеличил долю в Газпром нефти

- 01 марта 2019, 11:20

- |

Причина закрытия позиции: ФСК опубликовала документ на сайте, из которого следует, что новый проект инвестпрограммы компании на 2020-2024 гг. предусматривает объем финансирования в 601 млрд руб.

Чистая прибыль ФСК по РСБУ за 2018 г. составила 56,2 млрд руб., допустим компания в год на капитальные затраты будет тратить около 150 млрд руб., это в 3 раза больше её чистой прибыли. Даже если прибыль по МСФО будет выше и рост тарифов будет способствовать росту чистой прибыли, как минимум капитальные затраты будут превышать в 2 раза. Соответственно инвестиционная программа ФСК будет финансироваться в долг.

Вчера за несколько часов перед закрытием торговой сессии купил обыкновенные акции Сбербанка по 206 руб. после сильного финансового отчёта за 2018 г.

Банк в 2018 г. увеличил чистую прибыль по МСФО на 11% по сравнению с прошлым годом — до 831,7 млрд руб. Чистый комиссионный доход вырос за год до 122,6 млрд руб. с 113,1 млрд руб. Корпоративный портфель прибавил 12,9%, достигнув 14,3 трлн руб. Результаты оказались выше прогнозов аналитиков, но Сбербанк замедлил рост прибыли и снизил рентабельность капитала – до 23,1%.

( Читать дальше )

Блог им. Geolog72 |ВТБ — финансовые результаты за 2018 г. Почему акции не растут?

- 28 февраля 2019, 17:59

- |

Корпоративный кредитный портфель ВТБ в 2018 г. вырос на 15,5% — до 8,4 трлн руб., розничный портфель в прошлом году увеличился на 18% и составил 3 трлн руб. Средства физлиц у группы ВТБ в 2018 г. выросли на 21,7% — до 4,4 трлн руб., средства юрлиц выросли в 2018 г. на 8,6% — до 6 трлн руб. Собственный капитал ВТБ по МСФО в 2018 г. вырос на 2,9% — до 1,5 трлн руб. Рентабельность капитала составила 12,3%, обновив максимумы с 2013 г.

( Читать дальше )

Блог им. Geolog72 |РусГидро — дивиденды

- 28 февраля 2019, 14:16

- |

Также гидрогенерирующая компания предлагает изменить дивидендную политику, пообещав фиксированные выплаты на три года, чтобы застраховать дивиденды от предстоящих списаний в текущем году.

Правление РусГидро планирует предложить совету директоров новую дивидендную политику в апреле. Сейчас компания, подконтрольная государству, платит 50% прибыли по МСФО без учета бумажных обесценений. Основные обесценения связаны с убыточными активами на Дальнем Востоке из-за недостаточности тарифной выручки и с переоценкой форвардного контракта с ВТБ. Компания при этом планирует сохранить подход к выплатам 50% чистой прибыли по МСФО при фиксации минимального порога.

( Читать дальше )

Блог им. Geolog72 |Норильский никель — металлы наше всё

- 27 февраля 2019, 17:55

- |

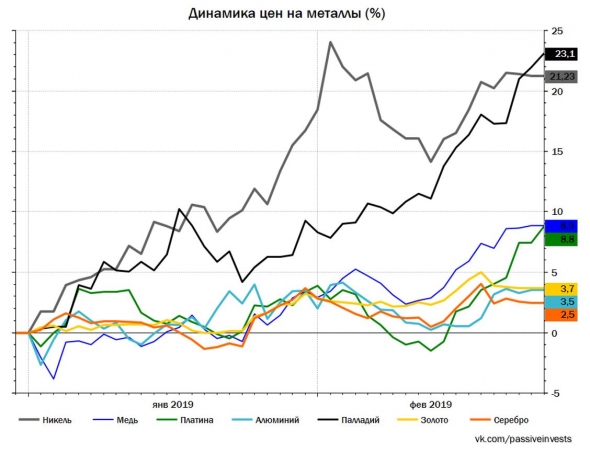

Результаты вышли ожидаемо сильные на фоне роста цен на палладий, доля выручки которого в компании составляет 27% и игнорируя при этом падение цен на другие производимые металлы Норильским никелем. Также положительное влияние на динамику финансовых показатели компании оказала девальвация российского рубля. ГМК Норильский никель прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля в 2019 г. среди производителей батарей вырастет на 20%.

( Читать дальше )

Блог им. Geolog72 |Начинаю формировать позицию по акциям Газпром нефти

- 21 февраля 2019, 18:15

- |

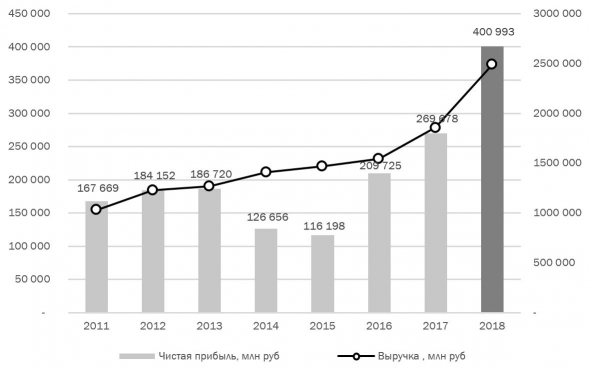

Газпром нефть опубликовала финансовые результаты за 2018 г. по МСФО. По итогам года выручка компании составила 2,5 трлн руб., увеличившись на 28,7% год к году. Показатель скорректированная EBITDA вырос на 45,1% по сравнению с 2017 г. — до 799,5 млрд руб. Чистая прибыль выросла почти на 50% — до 376,7 млрд руб.

Выручка выросла вследствие роста цен на нефть и нефтепродукты на мировом и внутреннем рынках, а также увеличения объема реализации нефтепродуктов. Рост цен на нефть в рублях и рост добычи по крупным проектам (Новопортовское, Приразломное и Восточно-Мессояхское месторождения) привели к росту показателя EBITDA.

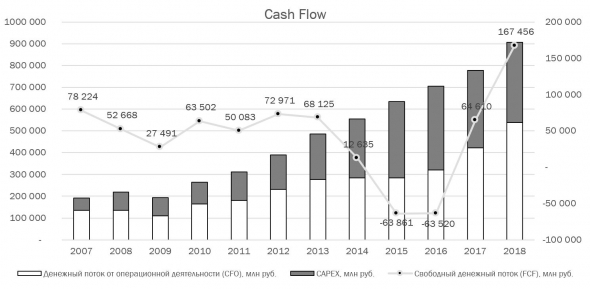

Существенный рост операционного денежного потока компании, а также завершение основных инфраструктурных инвестиций на крупных проектах в добыче обеспечили в 2018 г. увеличение свободного денежного потока (FCF) в 2,5 раза по сравнению с аналогичным периодом 2017 г. — до 162 млрд руб.

( Читать дальше )

Блог им. Geolog72 |НОВАТЭК — компания роста

- 20 февраля 2019, 16:57

- |

НОВАТЭК опубликовала ожидаемо сильные финансовые результаты за 2018 г. по МСФО. Выручка компании выросла на 42,6% по сравнению с прошлым годом – до 831,8 млрд руб., прибыль НОВАТЭКА составила 182,9 млрд руб. против 166,4 млрд руб. годом ранее.

EBITDA с учетом доли в EBITDA совместных предприятий составил 415,3 млрд руб., увеличившись на 61,9%.

( Читать дальше )

Блог им. Geolog72 |Роснефть - рекордная прибыль

- 12 февраля 2019, 13:59

- |

Роснефть опубликовала результаты по итогам 2018 г. по МСФО. Выручка в 2018 г. выросла на 37% и составила 8,2 трлн руб., показатель EBITDA увеличился на 48,6% и превысил 2 трлн руб. Чистая прибыль Роснефти по МСФО в 2018 г. выросла в 2,5 раза — до 549 млрд руб.

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеРост показателей в первую очередь, обусловлен ростом рублёвых цен на нефть, а также увеличением доходов от совместных российских и международных проектов. В IV кв. финансовые показатели снизились, в результате значительного снижения мировых цен на нефть за октябрь – декабрь.

( Читать дальше )

Блог им. Geolog72 |Отраслевой анализ металлургов

- 11 февраля 2019, 15:50

- |

Металлурги окрылили сезон отчётностей за 2018 г. и опубликовали результаты все разом за одну неделю. В связи с этим, я решил сделать некий отраслевой research и анализ металлургов в одном обзоре. Первая компания, которая открыла сезон отчётностей — Северсталь, поэтому с неё и начнём.

Северсталь

Северсталь опубликовала финансовые результаты за 2018 г. по МСФО. Годовая выручка выросла на 9,3% по сравнению с 2017 г. – до $8,58 млрд, чистая прибыль на 51% — до $2,05 млрд. По итогам года EBITDA Северстали выросла на 21,9% — до $3,142 млрд. Чистый долг сталелитейной компании на конец IV кв. 2018 г. вырос — до $1,2 млрд на фоне снижения баланса денежных средств после выплаты дивидендов. Коэффициент чистый долг/EBITDA зафиксирован на уровне 0,4x.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс